Водный налог

Содержание:

- Оформление лицензии и налоговые ставки

- Обязанности владельца артезианской скважины

- Последние вопросы по теме «налог на воду из скважины»

- Как оформить скважину на участке в СНТ, если нет необходимых документов?

- Определен ли в данном случае предмет договора?

- Признание договора продажи скважины недействительным по иску прокурора

- С какой глубины скважины уплачивается налог и проверяется ли качество используемой воды?

- Как заставить кооператив утвердить тариф в законном порядке?

- Как производится оплата взносов СНТ при наличии домика, гаража и скважины?

- Законно ли введение налога на воду из рек, если жители пользуются ей в течение одного сезона?

- За что мы должны платить, если дом находится в СНТ?

- Обязан ли я платить за пользование водой из своей скважины?

- Как подать в суд по невыполнению договора на бурение скважины?

- За какую воду придется платить налог

- Меняются правила пользования водой: что ждать садоводам?

- Льготы по налогу на имущество

- Ставки и сроки

- Кто освобождается от налога

- Как получить лицензию

- Порядок расчёта налога

- Плательщики водного налога и объект налогообложения в 2018–2019 годах

Оформление лицензии и налоговые ставки

Больше всего новый налог касается дачников, использующих воду из коллективных скважин. Такие водные ресурсы можно будет использовать только после оформления специальной лицензии и уплаты суммы налога. После оформления соответствующих документов каждый колодец будет оборудован счетчиком воды.

Именно поэтому важно иметь счетчик. Предусматривается, что все плательщики должны будут вести отчетность ежеквартально, заполнять специальные документы и на их основе оплачивать налог за прошедший период

Вместе с тем устанавливается лимит на использование водных ресурсов в коммерческих целях. Если этот показатель за отчетный период превышается, то пользователи должны будут уплачивать налог по увеличенному в 5 раз тарифу.

Еще следует учесть, что размер налоговой ставки прямо зависит от экономического района и бассейнов водных объектов, в которых находятся колодцы. Это значит, что каждый регион будет платить разную сумму нового налога

Важно понимать, что пока точно неизвестно, как на ставку налога будет влиять принадлежность к определенным водным бассейнам

Но ставка за пользование скважинами в зависимости от экономического района рассчитывается в рублях за 1 тыс. м куб. используемой воды и составляет:

- 372 – 390 – для Северо-Западного района;

- 378 – 384 – для Северного;

- от 336 до 360 – в Центральном районе;

- 330 – 336 – будет платить Волго-Вятский район;

- от 318 до 402 – для Центрально-Черноземного;

- 342 – 420 – в Поволжском;

- 486 – 654 – для Северо-Кавказского района;

- 390 – 534 – для Уральского;

- от 330 до 342 – в Западно-Сибирском;

- 306 – 678 – в Восточно-Сибирском;

- 306 – 342 – для Дальневосточного района;

- от 324 до 336 – в Калининградской области.

Обязанности владельца артезианской скважины

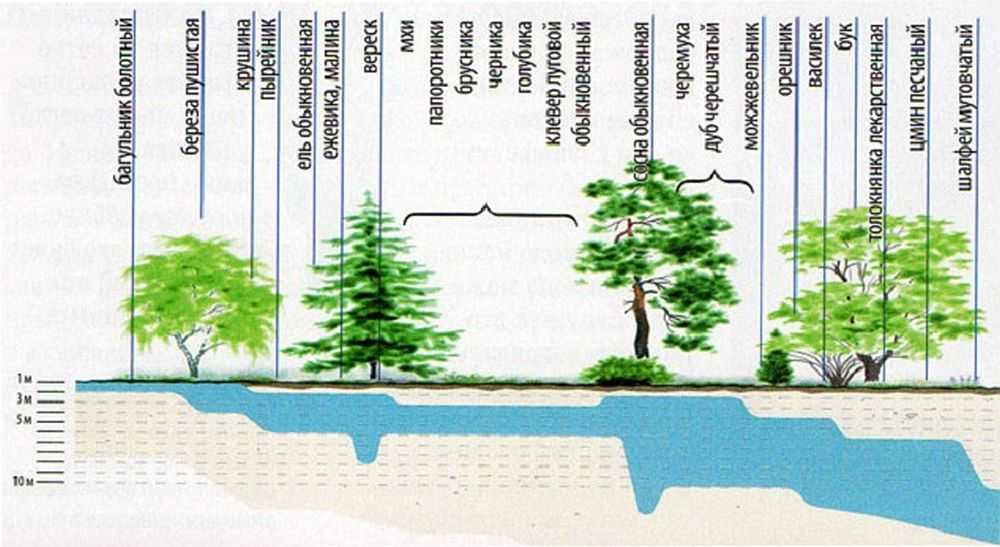

Каждый интуитивно понимает, что артезианская вода лучше грунтовой. Но чем она отличается? Постараемся разобраться.

Артезианская вода расположена между двумя плотными слоями. Это позволяет защищать ее от различных атмосферных осадков, а также от проникновения сточных вод. От природы это чистейшая вода, которая к тому же не подвержена человеческому влиянию. Она является ценнейшим ресурсом не просто нашей страны, а всего человечества.

В мире процент такой воды ничтожно мал. Нам повезло, что таким ресурсом богата Россия. Только представьте, что какой-нибудь гражданин прорубил у себя скважину и просто сливает воду в реку, используя менее 0.001% ее. Чистейшая природная вода, ресурс которой сильно ограничен, сливается с местным болотом, в которой водятся лягушки и пиявки.

Пакет документов собран.

Теперь можно идти в Департамент по недропользованию и получать разрешение на бурение. Вместе с этим гражданин получает не только право на пользование скважиной, но и:

- Лицензию, которая имеет «срок годности» (плата за нее это еще не налог на скважину).

- Соглашение, по которому придется заниматься мониторингом состояния подземных вод.

- Налоги.

- Статистические отчетности.

- Кадастровый номер скважины.

- Геологическую экспертизу (проводят сотрудники Департамента недропользования).

Последние вопросы по теме «налог на воду из скважины»

Как оформить скважину на участке в СНТ, если нет необходимых документов?

Добрый день.Купили участок.Скважина есть , но нет никаких документов.Как нужно законно оформить наличие скважины на участке в СНТ?

23 Января 2018, 10:37, вопрос №1881145

Татьяна, г. Екатеринбург

Категория: Земельное право

Определен ли в данном случае предмет договора?

В соответствии с договором ЗАО «Гектор» продало ООО «Рустика» «скважину минеральной воды, используемой в лечебных целях». Скважина была построена продавцом с соблюдением требований законодательства, располагалась на принадлежащем ему участке и…

04 Декабря 2017, 20:53, вопрос №1834512

екатерина, г. Челябинск

Категория: Договорное право

Признание договора продажи скважины недействительным по иску прокурора

В соответствии с договором ЗАО «Гектор» продало ООО «Рустика» «скважину минеральной воды, используемой в лечебных целях». Скважина была построена продавцом с соблюдением требований законодательства, располагалась на принадлежащем ему участке и…

19 Ноября 2017, 13:18, вопрос №1817363

Аня, г. Москва

Категория: Договорное право

для бизнеса

-

Объясняем, что делать,без сложных терминов

-

Общаемся по Telegram и WhatsApp

-

Оценим вашу ситуацию бесплатно

С какой глубины скважины уплачивается налог и проверяется ли качество используемой воды?

Здравствуйте,есть скважина глубиной 12 м и родник под домом на глубине ~1,5 м,сейчас забор воды идет из скважины.Вопрос таков:можно ли уйти от уплаты налога на скважину и установки счетчика на воду,сославшись на то что под домом проходит подземный…

18 Ноября 2017, 19:58, вопрос №1816919

Ильяс, г. Челябинск

Категория: Налоговое право

Как заставить кооператив утвердить тариф в законном порядке?

в деревне земля выделена под индивидуальную жилищную застройку. На средства застройщиков построена скважина и водопроводные сети, все дома подключены к сетям, затем большая часть застройщиков объединилась в кооператив. Расход воды все оплачивают по…

23 Октября 2017, 15:51, вопрос №1789078

Галина, г. Москва

Категория: ЖКХ

Как производится оплата взносов СНТ при наличии домика, гаража и скважины?

В собственном пользовании имеем 4 участка в СНТ . На одном участке располагается небольшой домик 6х4,5 , гараж и скважина. Водой СНТ не пользуемся , налог на землю оплачиваем самостоятельно в налоговую инспекцию, дорогу вдоль своих участков отсыпаем…

26 Сентября 2017, 06:39, вопрос №1761872

Инна, г. Ербогачен

Категория: ЖКХ

Имеют право вводить налог на скважену на воду на собственной земле каторою сделал за свои деньги

15 Апреля 2017, 02:25, вопрос №1609127

Алексей, г. Рязань

Категория: Налоговое право

Законно ли введение налога на воду из рек, если жители пользуются ей в течение одного сезона?

Мэрия хочет ввести налог на воду из рек и скважин в небольшом провинциальном городке, аргументируя тем, что завод, потребляющий из этой реки воду — платит по счетам. Большинство садов и огородов это участки пенсионеров, которые обеспечивают себя и…

23 Февраля 2017, 14:45, вопрос №1550265

Алексей, г. Аша

Категория: ЖКХ

Купили дом под дачу За 120 000. Ясно, что старый, но мы и не против НО! В скважине воды всего 4 ведра и ВСЕ!И такая история у многих, кто мелко бурил Вода воняет болотом Жители говорят, что мелко пробурена и будет вонять да же после очистки колодца…

17 Октября 2016, 08:16, вопрос №1410041

Жаннета

Категория: Договорное право

За что мы должны платить, если дом находится в СНТ?

Здравствуйте!у нас жилой дом находится на территории СНТ! скажите,пожалуйста,должны ли мы выплачивать годовые ,если свет оплачиваемой отдельно по счётчику,вода у нас своя скважина,налог на землю мы платим,и мусор со своего участка убираем сами!если…

24 Июня 2016, 11:07, вопрос №1294270

Наталья Якушева, г. Оренбург

Категория: Земельное право

Обязан ли я платить за пользование водой из своей скважины?

Добрый день! Я проживаю в сельской местности (Челябинская область), 2 года назад во дворе своего дома пробурил скважину водой, из которой пользуюсь для личных нужд. Через дорогу от моего дома стоит колонка (воду из нее я не беру, потому что есть…

01 Октября 2015, 06:59, вопрос №992587

Леонид, г. Челябинск

Категория: ЖКХ

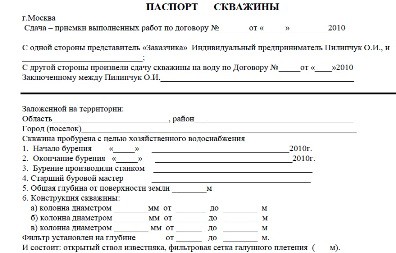

Как подать в суд по невыполнению договора на бурение скважины?

Заказал бурение скважины в «»СМУ 2410».

Скважину 24 метра бурили больше месяца.

Сказали, что закончили. Приехал -на скважине насос-идёт откачка.Сказали пусть покачает, а потом поставите свой.Подписал акт сдачи и получил паспорт на скважину. В…

02 Февраля 2015, 19:45, вопрос №711235

Алекесандр, г. Санкт-Петербург

За какую воду придется платить налог

От предназначения скважины зависит, будет ли она облагаться налогами. Однозначно платить налог на скважину придется тем, кто берет воду из артезианского водоносного горизонта. Это как раз тот стратегический запас, который является достоянием страны. Прежде чем приступить к бурению артезианской скважины на загородном участке, нужно пройти множество согласований. Составление технического паспорта, проектная документация на скважинный процесс, получение разрешения и лицензии — необходимые процедуры, которые дадут государству возможность получить полную картину по объекту, не допустят опасного воздействия на экосистему. Налог на артезианскую скважину в частном доме варьируется в зависимости от потребления ресурса и территориального расположения владений. В районе Байкала, к примеру, ставки дороже, чем на Северо-Западе России и в Сибири. Налог на воду из скважины для физических лиц, которые используют водоносную жилу для личных целей, составляет в данный момент 81 рубль за 1000 м3. Но само лицензирование, включая все этапы согласований, стоит приличных денег. В Москве, к примеру, стоимость этой процедуры может составлять от 500 тысяч до двух миллионов рублей.

Важно! Налог выплачивается ежеквартально, не позднее 20 чисел месяца. Просрочка платежей грозит наложением пени

Налог на добычу воды из скважины для юр лиц определен законом. Тем, кто решит освоить артезианскую воду на собственном земельном участке, придется пройти непростой путь, который включает в себя:

- согласование проекта с местным управлением Федерального агентства водных ресурсов;

- получение разрешения в отделении Роспотребнадзора, если участок будет пригоден к проведению такого рода работ;

- согласование этих документов и заказ проекта бурения;

- обращение за получением лицензии в местное отделение Министерства природных ресурсов.

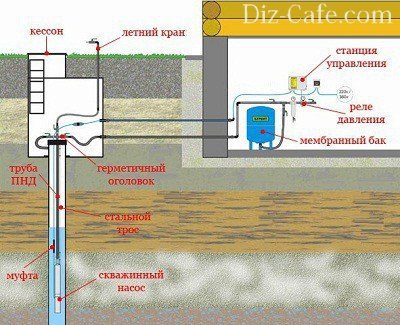

Важно! Любая скважина должна быть оборудована счетчиком, который будет показывать расход воды. Прежде чем получить чистую воду, нужно пройти непростой путь лицензирования

Прежде чем получить чистую воду, нужно пройти непростой путь лицензирования

Меняются правила пользования водой: что ждать садоводам?

В прошлом году был принят важный закон, предусматривающий серьезные изменения в правилах ведения гражданами дачного хозяйства (садоводства и огородничества для личных нужд).

Отдельно следует остановиться на новых правилах пользования подземными водами, ожидающих садоводов в рамках этой общей реформы.

Владея дачным участком, гражданин может не только сажать на нем различные плодовоовощные культуры и возводить строения, но и пользоваться его недрами.

Но следует учитывать, что недра земли по закону принадлежат исключительно государству, поэтому даже собственники земельных участков не получают их в собственность, а могут только использовать в порядке, предусмотренном законом.

В частности, землевладельцам разрешается пользоваться в границах своего участка (не применяя взрывных работ):

— общераспространенными полезными ископаемыми для бытовых нужд (без права их перепродажи),

— подземными водами из водоносных горизонтов первого, второго и т.д. уровня от поверхности земли, если они не являются источниками централизованного водоснабжения и суточный объем добываемых вод не превышает 100 куб. метров.

Также разрешено строить на своих земельных участках подземные сооружения глубиной не более 5 метров (сюда относятся скважины, колодцы, погребы и т.п.).

Это предусмотренные законом виды разрешенного использования недр земли в личных целях землевладельца, не связанных с предпринимательской деятельностью. Соответственно, во всех иных случаях для пользования недрами необходимо получать лицензию.

Отсюда следует, что первоочередная необходимость в садоводческом хозяйстве – вода – может добываться из земных недр по тем же правилам.

То есть дачникам на своих садовых участках разрешается добывать подземные воды для личных нужд без получения лицензии.

Но сейчас в большинстве садоводческих товариществах устроены централизованные скважины с водонапорными башнями, поставляющие воду по инженерным системам на садовые участки.

С учетом действующих правил недропользования садоводческие товарищества теперь должны получать лицензии на добычу подземных вод.

Новый закон о правилах ведения гражданами садоводства и огородничества, вступающий в силу с 1 января 2019 года, временно приостанавливает обязанность садоводческих товариществ получать лицензии на водопользование до 1 января 2020 года.

Поэтому пока у них есть только право оформить лицензию, но не обязанность.

Льготы по налогу на имущество

Кто получает. В налоговом кодексе есть список льготников, которые могут экономить на налоге на имущество в любом регионе, — это федеральные льготы. В этот список входят, например, многодетные, пенсионеры и предпенсионеры.

Полный перечень — в законе.

Льготы в конкретном городе или поселке можно проверить через сервис налоговой.

Для проверки льготы в конкретном населенном пункте надо зайти на сервис налоговой, выбрать свой регион и указать муниципальное образование, нажать «Найти» → «Подробнее» → «Местные льготы»

Льготы по налогу на имущество устанавливает не регион, а конкретный муниципалитет и город федерального значения. В одном и том же регионе могут быть разные категории льготников в зависимости от населенного пункта. Например, в Ярославле дети освобождены от налога на имущество, а в поселке Пречистое Ярославской области местных льгот вообще нет.

Как считают. По налогу на имущество даже на федеральном уровне есть разные виды льгот. Их считают по-разному: у многодетных один порядок, у пенсионеров другой, у владельцев хозпостроек свои условия. Все это знает налоговая, можно не разбираться. От собственника имущества понадобится заявление, что он имеет право на льготу, а считать ее не придется.

Примеры категорий льготников на федеральном уровне

| Кому положена льгота | На каких условиях |

|---|---|

| Многодетные семьи | Дополнительный вычет на каждого ребенка: по 5 м² из площади квартиры или комнаты, 7 м² — из площади дома. Только на один объект |

| Владельцы оборудованных творческих мастерских, ателье и студий | Не платят налог за один такой объект, если используют его только для творческой деятельности |

| Владельцы зарегистрированных хозпостроек площадью до 50 м² | Не платят налог только за одну хозпостройку |

| Пенсионеры и предпенсионеры | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Военнослужащие и уволенные со службы с выслугой не менее 20 лет | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Родители и супруги погибших при исполнении военнослужащих и госслужащих | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Участники Великой Отечественной войны, других боевых операций по защите СССР | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Инвалиды первой и второй группы, инвалиды с детства, дети-инвалиды | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

Кому положена льгота

На каких условиях

Многодетные семьи

Дополнительный вычет на каждого ребенка: по 5 м² из площади квартиры или комнаты, 7 м² — из площади дома. Только на один объект

Владельцы оборудованных творческих мастерских, ателье и студий

Не платят налог за один такой объект, если используют его только для творческой деятельности

Владельцы зарегистрированных хозпостроек площадью до 50 м²

Не платят налог только за одну хозпостройку

Пенсионеры и предпенсионеры

Не платят налог за одну квартиру, комнату, дом или гараж любой площади

Военнослужащие и уволенные со службы с выслугой не менее 20 лет

Не платят налог за одну квартиру, комнату, дом или гараж любой площади

Родители и супруги погибших при исполнении военнослужащих и госслужащих

Не платят налог за одну квартиру, комнату, дом или гараж любой площади

Участники Великой Отечественной войны, других боевых операций по защите СССР

Не платят налог за одну квартиру, комнату, дом или гараж любой площади

Инвалиды первой и второй группы, инвалиды с детства, дети-инвалиды

Не платят налог за одну квартиру, комнату, дом или гараж любой площади

Условия расчета льгот в конкретном регионе нужно проверять отдельно: в налоговом кодексе они не описаны. Например, в Санкт-Петербурге от налога на имущество освобождают детей-сирот, а в Москве есть льготы для владельцев апартаментов.

На какие объекты дают. Многодетным по всей стране дают дополнительный вычет только на жилье. Остальные льготники могут не платить налог на имущество по одному объекту каждого вида — на один дом или одну квартиру.

Есть льготы, которые зависят от вида объекта, а не от статуса собственника. Например, льготы для творческих студий и хозпостроек касаются только одного объекта такого типа, а не всех, что принадлежат налогоплательщику. Любой владелец зарегистрированной бытовки или летней кухни площадью 40 м² сэкономит на налоге 100%. Но если у него две таких постройки, за вторую придется заплатить налог.

Нельзя получить льготу на элитное жилье, кадастровая стоимость которого больше 300 млн рублей.

Ставки и сроки

Статья 333.12 Налогового кодекса устанавливает в части 3 ставку налога на добычу артезианской воды в потребительских целях.

В 2020 году фиксированная сумма составляет 162 рубля за тысячу кубометров; в 2021-м ставка увеличится до 186 рублей за тот же объём.

Рассчитать сумму налога должен сам плательщик; в обязанности Федеральной налоговой службы это не входит. Деньги в казну должны быть перечислены до 20 июня следующего за отчётным месяца.

Если владелец участка пользуется другими водными источниками, к примеру, расположенными возле рек и озёр, к исчисленному значению необходимо суммировать другое, найденное в таблицах части 1 статьи 333.12.

Налог выплачивается в ИФНС по месту расположения облагаемой скважины. Направить декларацию гражданин может, как и в остальных случаях, лично, по почте, через представителя или заполнив форму на сайте ФНС.

В случае просрочки на сумму начисляются пени, а далее налогоплательщику выписывается штраф.

Уважаемые читатели!

Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему — задайте вопрос юристу через форму (внизу), либо через онлайн-чат или закажите обратный звонок через форму онлайн-консультанта и дежурный юрист сам перезвонит вам.

Это быстро и бесплатно!

Кто освобождается от налога

Владельцам обычных трубчатых и шахтных колодцев можно не беспокоиться: вода, которую берут из первого водоносного слоя, налогами не облагается. Статья 18 закона «О недрах» гласит, что лицензия не нужна в случае, если вода не является средством предпринимательской деятельности.

Государству не придется платить налог на скважину в частном доме в тех случаях, когда:

- воду из колодцев используют для полива огорода и кормления животных;

- центральное водоснабжение не пересекается с глубиной забора воды;

- добыча воды не приносит коммерческой прибыли;

- за сутки из скважины можно взять до 100 кубов воды.

Важно! Чтобы узнать, какая глубина скважины не облагается налогом, нужно определить гидрогиологические характеристики участка. В большинстве случаев разрешенным считается глубинный уровень от 5 до 20 метров, в некоторых ситуациях — до 40 метров

Только при соблюдении этих пунктов можно свободно пользоваться водой на индивидуальных приусадебных участках. В противном случае контролирующие органы вправе провести инспекцию. Сначала нарушителя предупредят, затем оштрафуют, вынесут предписание, в котором убедительно «попросят» зарегистрировать самодел. Если и эти меры не будут выполнены, то придется заглушить скважину за счет ее владельца.

Не всякая скважина облагается налогами

Обычные дачники, которые используют колодцы для нужд огорода и водопоя скотины, могут спать спокойно. В данный момент законодательно они освобождены от налогов за использование скважин. Предпринимателям же нужно быть осмотрительнее. Бегать от законов бессмысленно. Если будут нанесены серьезные повреждения природе, не избежать судебных процессов. Лучше один раз привести документы на приусадебном участке в порядок, чем бояться проверок и оплачивать крупные штрафы.

*Указанные расценки актуальны на июль 2018 г.

Как получить лицензию

Получение лицензии на скважину – процедура долгая и изнурительная, так как от её будущего владельца требуется собрать массу информации, часть которой станет доступна только после проведения изысканий на месте строительства. Также потребуется согласованный в соответствующих инстанциях проект на бурение скважины.

Этот этап пройдет для вас совершенно безболезненно, если к работе будет привлечена солидная организация, у которой есть лицензия на бурение скважин на воду и сведения об уровне залегания артезианских вод в разных районах вашей области. Её специалисты сами займутся и сбором необходимых документов, и их согласованием, и производством разведочных работ.

Схема водоносных известняков в Московской области

Привлечение такой организации целесообразно не только потому, что вы в любом случае не сможете своими руками пробурить артезианскую скважину, но и в целях получения гарантии на то, что вода в ней будет, причем надлежащего качества и в достаточном количестве.

Документы, оформляемые буровой организацией

Лицензирование скважин на воду возможно только после проведения следующих документально подтвержденных мероприятий:

Разработка технического паспорта на конкретную скважину;

Фото-образец техпаспорта на скважину

- Выполнение геофизических исследований, результаты которых вносятся в техпаспорт;

- Обследование участка санэпидстанцией с подготовкой заключения по результатам обследования;

- Полный анализ воды по бактериологическим, химическим и радиационным параметрам с занесением данных в техпаспорт.

Также по окончании буровых работ специалисты компании производят анализ соответствия наличия воды в скважине её предполагаемому потреблению. После чего передают всю подготовленную и оформленную в соответствии с правилами документацию в лицензирующий государственный орган.

Какие документы потребуются от владельца

Список документов для получения лицензии на право пользования недрами зависит от того, кто будет являться её владельцем – физическое или юридическое лицо.Если вам необходима лицензия на скважину для физических лиц, достаточно паспорта гражданина и документов на земельный участок, в число которых входят:

- Правоустанавливающие документы – договор аренды или свидетельство о праве собственности на участок, в пределах которого планируется организация зоны санитарной охраны артезианской скважины;

- Генеральный план застройки участка;

На генплане указывается место, где пробурена скважина

- Кадастровый план;

- Ситуационный план с нанесением на него объектов инфраструктуры.

В том случае, когда оформляется лицензия на скважину для юридических лиц, от организации потребуются уставные документы:

- Заявка на специальном бланке на оформление лицензии;

- Основные сведения о предприятии: банковские реквизиты, юридический и почтовый адрес;

- Данные на руководителя предприятия, на которого будет оформлена лицензия;

- Свидетельство о регистрации предприятия;

- Устав предприятия;

- Свидетельство о внесении организации в Единый государственный реестр;

- Учредительные документы;

- Лист из статуправления с расшифровкой кодов;

- Свидетельство о постановке на налоговый учет;

- Справка из налоговой инспекции об отсутствии задолженности по ресурсным платежам.

Цена, которую придется за неё заплатить, определяется стоимостью предварительных работ по оценке гидрогеологической обстановки на участке, создания отчета по итогам этих работ и согласований результатов в курирующих инстанциях.

Порядок расчёта налога

Чтобы понять, потребляет скважина 100 кубометров или нет, ее необходимо оборудовать водомером. Проверкой потребления занимаются органы Росприроднадзора. На основании показаний счетчика плательщик налогов самостоятельно рассчитывает размер налога. Расчет ведется на основании правил статьи 333.12 Налогового кодекса РФ. Отчет о потребленных ресурсах сдается один раз в квартал.

Размер налога получают, умножив объем потребленной воды (в тыс. кубометров) на налоговую ставку — ее величина варьируется в диапазоне 162–326 рублей. При превышении лимитов водопользования тариф возрастает пятикратно. Если счетчика нет, коэффициент увеличения равен 1,1.

Узнать величину базовых ставок по разным видам водопользования можно в 1 ст. 333.12 НК РФ.

Пример расчета налога:

- Пусть у юридического лица есть лицензия на водозабор и водомер.

- Лимит на квартал — 320 тыс. куб. м.

- Был осуществлен забор воды в размере 360 тыс. куб. м.

По исходным данным выполним расчет налога за первый квартал 2020 г. Превышение лимита составило 360–320 = 40 тыс. куб. м. Так как имеется превышение, налог состоит из 2-х сумм:

- 320 тыс. куб. м х 300 руб./1000 куб. м х 2,31 = 221760 руб., где 300 — ставка для 1000 куб. м, а 2,31 — коэффициент, применяемый к этой ставке;

- 40 тыс. куб. м х 300 руб./1000 куб. м х 2,31 х 5 = 138600 руб., где 5 — коэффициент для сверхлимита.

Итого налог за первый квартал составит: 221760 + 138600 = 360360 рублей.

Плательщики водного налога и объект налогообложения в 2018–2019 годах

Все водные объекты принадлежат государству. Оно не может продать озеро или море отдельной компании, но может передать его в пользование за плату. Согласно законам нашей страны гражданин может иметь в частной собственности только небольшой водный объект, который не имеет связи с крупными водными объектами. То есть нельзя купить озеро или участок реки, а вот пруд или использованный карьер, заполненный водой, можно.

Плательщиками водного налога являются юридические и физические лица (в том числе предприниматели), которые используют водные ресурсы и имеют лицензию на водопользование. Водный налог платится не только по ресурсам вод на поверхности, но и под землей (например, за добычу минеральной воды).

Однако водный налог платится не за любые действия с водными ресурсами, а только за специальное или особое использование воды. Специальное водопользование — такое, в ходе которого происходит изменение водного объекта или территории вокруг: постройка на озере пляжа или пристани, а на реке — ГЭС. Забор воды и сплав древесины тоже объекты обложения водным налогом.

Особое водопользование необходимо для обеспечения нужд госорганов, например, обороны или энергетики.

Водным налогом не облагается использование воды:

- для тушения пожаров;

- ликвидации стихийных бедствий;

- нужд сельского хозяйства.

Перечень прочих видов водопользования, не облагаемых налогом, приведен в НК РФ.

Помимо специального и особого, есть еще общее водопользование (когда жители страны купаются на море, ловят рыбу, сплавляются по рекам). В этом случае платить водный налог не нужно.

В 2007 году в РФ вступил в действие Водный кодекс, согласно которому нужно перечислять плату за пользование водным объектом по договору водопользования. Фирмы, заключившие данный договор после вступления в силу Водного кодекса, водный налог не платят.

Подробнее о том, кто должен платить налог и как определяется налоговая база, читайте в этой статье.

НК РФ не предоставляет никаких льгот по водному налогу. В 2014 году премьер-министр РФ предполагал освободить от уплаты нескольких налогов, в том числе водного, жителей Крыма, однако данная инициатива дальнейшей реализации не получила.

Когда можно применять пониженные ставки по водному налогу, узнайте из статьи «Существуют ли налоговые льготы по водному налогу?».